不動産のお話17(住宅ローンの返済比率)

住宅ローンでお話に出てきた、返済比率についてお話しできたらと思います。

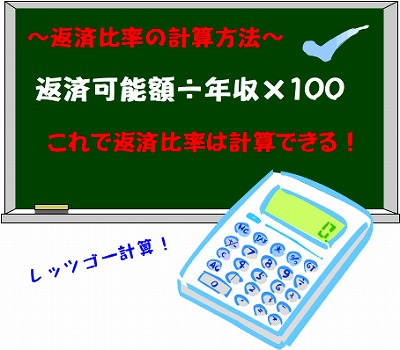

返済比率って、なに??

年収と年間の返済額で決まる比率のこと。

******

返済比率(%)= 年間の返済額の合計 ÷ 額面年収(総支給額) × 100

******

返済比率は、総返済負担率と呼ばれることもあります。この返済率は年収に占める年間返済額の割合を指します。

例としてあげると、年間の返済額の合計を120万円(毎月10万円)として、額面年収が400万円である場合は以下の返済比率になります。

120万円÷400万円×100=返済比率 30%

年間の返済額合計というのは、新たなローンの合計額だけではなく、これまで支払っていたローンの金額も含めて計算する必要があります。この計算式で算出された返済比率の数字が高いほどローン審査が厳しくなるだけでなく、ローンの返済がこれからの生活に重くのしかかることを示しています。

返済比率の基準は年収や借入先で変わる

返済比率は、各金融機関で審査の基準が異なります。民間の金融機関の審査基準はおおよそ30%〜35%となっていますが、年収によって基準を変えているところも。具体的にどのような基準になっているのでしょうか。

******

【フラット35の返済比率の基準】

額面年収 基準

400万円未満 30%以下

400万円以上 35%以下

******

フラット35は全ての金融機関共通で、額面年収によって基準が異なります。例えば、年収390万円の場合はその30%まで借り入れることができるため、借入額は年間117万円、月単位に換算すると約9万円が返済額が上限になります。

また、民間の金融機関が提供する一般的な住宅ローンでは、以下のように細分化されて基準が設けられているケースが多い傾向にあります。

******

【民間金融機関の住宅ローン返済比率の基準】

額面年収 基準

100万円以上300万円未満 20%

300万円以上450万円未満 30%

450万円以上600万円未満 35%

600万円以上 40%

******

この場合、年収が400万円であれば返済比率は30%になるのでフラット35の基準と比較すると、民間金融機関の住宅ローンのほうが審査が厳しくなっています。しかし、年収が600万円を超えればフラット35の基準と比較すると緩いことが分かります。

住宅ローンの返済比率は何%までがいいの?

!!!実際の返済比率は手取り年収での計算が重要!!!

金融機関で計算される返済比率は年収部分を額面年収と言い、税金を引かれる前の総支給の金額で計算されます。しかし、実際は生活で使えるお金は、厚生年金、健康保険、市県民税、雇用保険、所得税等の税金を引いた後の手取りの給与です。

実際、額面年収に対してどれほど手取りで受け取れるか、税金や保険料を引いた額を年収別の早見表をみてみましょう。世帯構成等で控除額等が変わり手取り金額も変わりますのであくまで参考に見てください。

******

額面年収 手取り年収

100万円 83万3,972円

200万円 160万1,620円

300万円 235万5,992円

400万円 311万9,828円

500万円 387万0,428円

600万円 457万7,300円

700万円 524万1,584円

800万円 589万9,136円

900万円 657万4,196円

1,000万円 722万8,772円

引用:年収別 手取り金額 一覧 (年収100万円~)

******

次に、額面年収が400万円のときを例に、手取り年収に対する実際の返済比率を見ていきましょう。手取り年収を311万円だとした場合、額面収入と手取り年収それぞれに対する返済比率の関係は以下のようになります。

******

額面年収に対する返済比率 手取りに対する返済比率

20%に設定した場合 、年間80万円(月6.6万円) 約25.7%

25%に設定した場合 、年間100万円 (月8.3万円) 約32.1%

30%に設定した場合、年間120万円(月10万円) 約38.5%

35%に設定した場合、 年間140万円 (月11.6万) 約45%

******

!!!手取り年収に換算するとパーセンテージが増大!!!

※融資を受ける際は手取り額の返済比率を意識してローンを組むことをおすすめします。

返済額は生活費と家の維持費から考える

住宅ローンを組んだらまとまった資金は手に入りますが、実は家を所有するということは家の購入資金以外にも費用がかかります。購入して実際に住み始めると、住宅ローンの返済が始まりますが、ほかにも生活費と家のランニングコストがかかります。

******

戸建の維持費(税金、修繕費、保険料):年間約40万円

首都圏のマンションの維持費(管理費、修繕積立金、税金):年間約60万円

※家主の裁量により変わります。あくまで目安です。

******

上記の維持費を加味して余裕のある返済計画を立てる必要がありますね。他にも、子育て世代でしたら教育費の発生、将来的な貯蓄や、老後資金、突発的な支出を予測して月々の返済額を決めていく必要があります。

!!!!返済比率の理想は20%!!!!

手取り年収への換算で書いたように、額面年収に対する返済比率が20%であった場合、手取り年収に対する返済比率は約25.7%になります。賃貸の家賃目安に置き換えた場合、手取り月収の3分の1程の家賃が望ましいと言われているため、維持費なども含めて考えると、返済比率を20%にしておくことで手取り年収に対する返済比率が賃貸と同程度になり、無理なく返済していける目安とされています。自分の暮らしぶりにあった返済比率を自分なりに考えて、安易にローンを組むことは控えましょう。よく考えたうえで、銀行等と相談し、無理のない返済計画を立てましょう。

![]()

コロナ感染症対策として検温・マスクの着用・手指の消毒等のご協力をお願いいたします。万全の対策をしてお待ちしています。ご安心してご来場・ご来店ください。